Bonus fiscali e

Incentivi

Una grande opportunità per te! CHIAMACI

sportelloincentivi@ferroli.com

sportelloincentivi@ferroli.com

CALCOLA IL TUO INCENTIVO CONTO TERMICO 3.0

Stima l'incentivo che potresti ricevere efficientando il tuo impianto di climatizzazione invernale con un sistema ibrido o con una pompa di calore

Calcola incentivoCONTO TERMICO 3.0

Il decreto DM 7 agosto 2025, pubblicato in GU n°224 del 26/09/2025, introduce il Conto Termico 3.0 in sostituzione del precedente 2.0. Il decreto prevede un'incentivazione diretta in conto corrente allo scopo di efficientare gli edifici e gli impianti per la climatizzazione invernale. Gli interventi ammessi all'incentivo sono molteplici e riguardano sia la possibilità ad esempio di ridurre i consumi attraverso la coibentazione delle superfici opache nonché trasparenti, gli ombreggiamenti e l'installazione del fotovoltaico che la sostituzione di impianti con tecnologie alimentate da fonti rinnovabili.

A seconda del soggetto ammesso all'incentivo, pubbliche amministrazioni, imprese, enti del terzo settore, persone fisiche ed altri l'incentivo può essere richiesto a fine lavori o prenotato.

L'incentivo conto termico 3.0 viene erogato al soggetto ammesso in 2 o 5 annualità in funzione dell'intervento e comunque in un'unica rata qualora l'incentivo non superi i 15000 euro.

L'incentivo erogato non può eccedere il 65% della spesa dell'intervento, fatti salvi i casi previsti a decreto che ne definiscono riduzioni o maggiorazioni fino al 100%.

Il Conto Termico 3.0 è un'opportunità che stanzia 900 milioni di euro nel 2026 (400 milioni per le Pubbliche Amministrazioni, 500 per i Soggetti Privati) per efficientare, ridurre i consumi, apprezzare il valore del nostro edificio. Un'opportunità a cui dobbiamo guardare con grande attenzione ed interesse.

APPROFONDISCI IL TEMA

-

Conto Termico 3.0, che cos'è

Il Conto Termico 3.0, pubblicato in GU n°224 del 26/09/2025 come DM 7 agosto 2025, è entrato in vigore il 25/12/2025 sostituendo il Conto Termico 2.0 (DM 16 febbraio 2016). Il GSE, Gestore dei Servizi Energetici ed erogatore degli incentivi, ha pubblicato le "Regole Operative" per definire la piena operatività per la richiesta e l'ottenimento degli incentivi.

-

Principali differenze con il Conto Termico 2.0

Rispetto al Conto Termico 2.0, il Conto Termico 3.0 introduce importanti novità su molti aspetti quali, i soggetti e gli interventi incentivati, le quote massime di incentivo rispetto al valore complessivo dell'intervento, le formule di calcolo degli incentivi in relazione ai coefficienti stagionali, il tetto per l'erogazione dell'incentivo in un'unica soluzione ed altri. Di seguito una sintesi delle novità:

• Non più incentivabili per la PA interventi di sostituzione degli impianti di climatizzazione invernale esistenti con impianti dotati di caldaie a condensazione

• L'estensione del perimetro delle PA che possono accedere agli incentivi, a cui sono state equiparati anche gli Enti del Terzo Settore, non economici

• Incentivabili interventi di installazione di impianti fotovoltaici, batteria di accumulo e colonnine di ricarica elettrica fatta salva la contestuale sostituzione dell'impianto di climatizzazione invernale esistente con impianti dotati di pompe di calore elettriche

• La possibilità di estendere l'incentivo al 100% del valore dell'intervento per interventi realizzati su edifici di proprietà di Comuni con popolazione fino a 15.000 abitanti utilizzati dagli stessi Comuni o utilizzati da soggetti terzi, che non siano imprese, per lo svolgimento di attività di carattere pubblico-sociale e di servizi di interesse collettivo attribuiti dall'ente locale, nonché interventi realizzati su scuole e su strutture ospedaliere e di altre strutture sanitarie pubbliche del Servizio Sanitario Nazionale

• Laddove previsto, erogazione dell'incentivo in un'unica soluzione fino al valore massimo dello stesso di 15000 euro.

• Estensione del concetto di "sistema ibrido" , non più solo come "factory-made" bensì anche come sistema bivalente quindi come aggiunta della sola pompa di calore sulla caldaia esistente a gas a condensazione con meno di 5 anni, pompa di calore ADD-ON o come sistema composto da una pompa di calore ed una caldaia a gas a condensazione come generatore secondario anche non factory made.

• L'accesso ad interventi di efficientamento energetico di cui al titolo II anche ai Soggetti Privati su edifici appartenenti all'ambito terziario

• L'impossibilità per le imprese di accedere ad incentivi laddove le apparecchiature incentivate siano alimentate da combustibile fossile.

• La possibilità di maggiorazione dell'incentivo per alcuni interventi di efficienza energetica che utilizzano componenti esclusivamente prodotti nell'Unione Europea o che prevedono l'installazione di impianti fotovoltaici con moduli iscritti al “registro delle tecnologie del fotovoltaico" dell'ENEA.

-

I Soggetti aventi diritto all'incentivazione

I Soggetti Ammessi agli incentivi sono i soggetti proprietari o titolari di altro diritto reale (usufrutto, uso,…) o personale di godimento (locazione,…) dell'edificio o dell'unità immobiliare su cui si realizza l'intervento. Sono suddivisi in:

• Pubblica Amministrazione (PA) ed Enti del Terzo Settore non economici iscritti al RUNTS, ETS non economici (equiparati alle PA)

• Soggetti Privati, quali persone fisiche, condomìni, soggetti titolari di reddito di impresa, reddito agrario, ETS economici iscritti al RUNTS, altri soggetti non iscritti al RUNTS o non rientrabili nella categoria PA.

Gli interventi ammessi per le diverse categorie di Soggetti Ammessi sono:

• Per le PA e gli ETS non economici: tutti gli interventi del titolo II e titolo III

• Soggetti Privati in ambito residenziale: solo interventi del titolo III

• Soggetti Privati in ambito terziario (inclusi gli ETS economici): tutti gli interventi del titolo II e titolo III

nota: Per i Soggetti Privati imprese e gli ETS economici si attuano le disposizioni specifiche per le imprese definite nel Titolo V del decreto e non sono ammessi gli interventi che prevedono l'installazione di apparecchiature energetiche alimentate a combustibili fossili, compreso il gas naturale

Gli ambiti residenziale o terziario di intervento dipendono dalla tipologia di accatastamento dell'edificio o dell'unità immobiliare oggetto dell'intervento:

• Ambito residenziale: categoria catastale A, escluse A/8, A/9, A/10;

• Ambito terziario: categorie catastali A/10, B, C, D, E escluse C/6, C/7, D/9, E/2, E/4, E/6

nota: Agli interventi realizzati su interi edifici, nella proprietà o disponibilità di un unico Soggetto Ammesso, caratterizzati da categorie catastali miste (residenziale e terziario) ai fini dell’ammissibilità agli interventi è attribuito l’ambito catastale prevalente per l’edificio, calcolato in millesimi.

-

Modalità di accesso agli incentivi

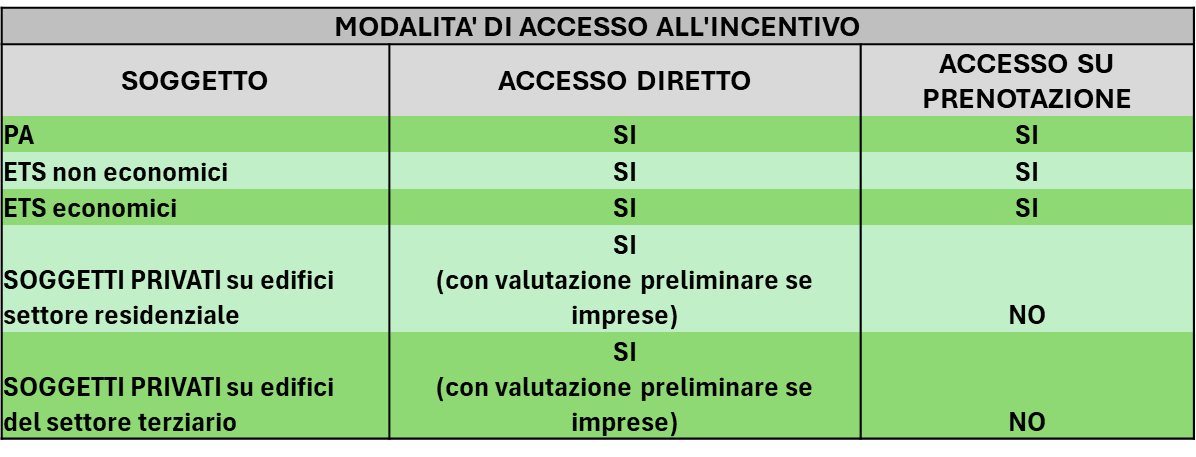

Il decreto Conto Termico 3.0 prevede 2 modalità di accesso agli incentivi, in funzione del Soggetto Ammesso:

• "Accesso Diretto": il Soggetto Responsabile presenta la richiesta di accesso diretto agli incentivi, entro 90 giorni dalla data di conclusione dell’intervento

• "Prenotazione": modalità di accesso riservata alle PA ed agli ETS

-

Gli interventi incentivati

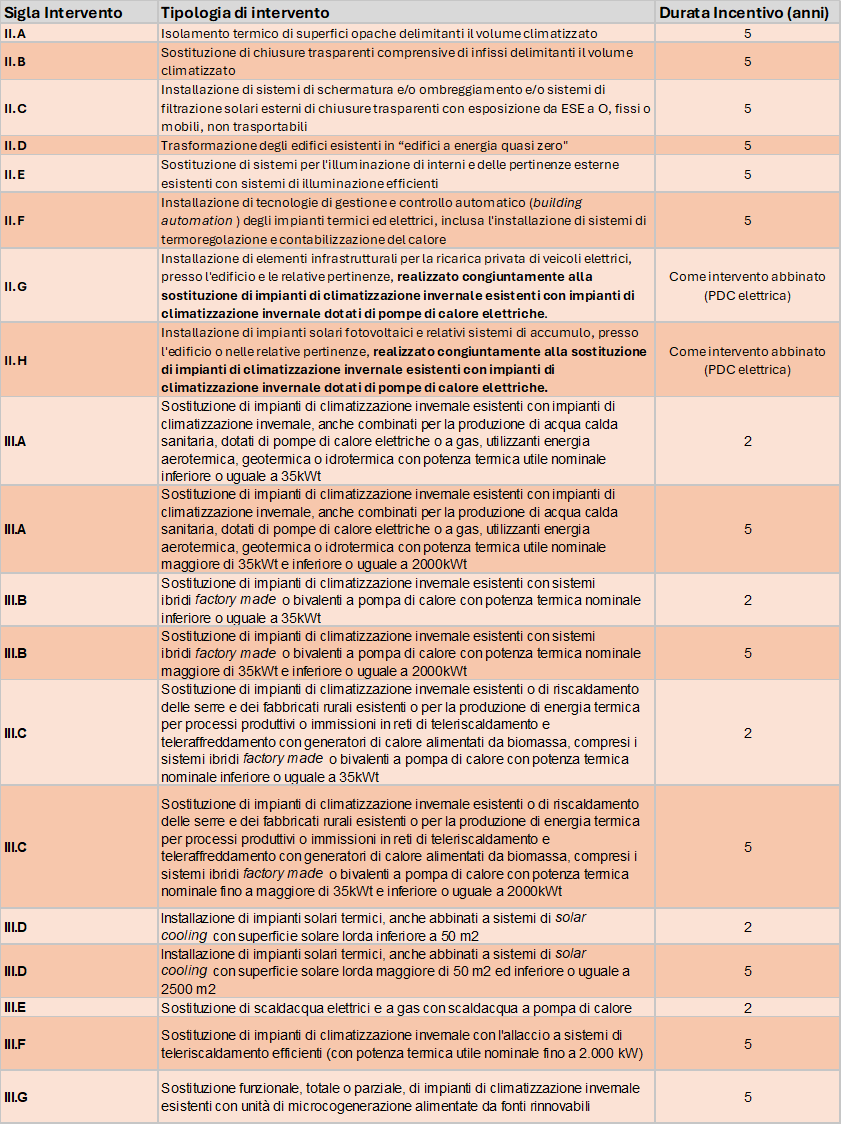

Gli interventi incentivabili previsti dal Conto Termico 3.0 sono suddivisi in:

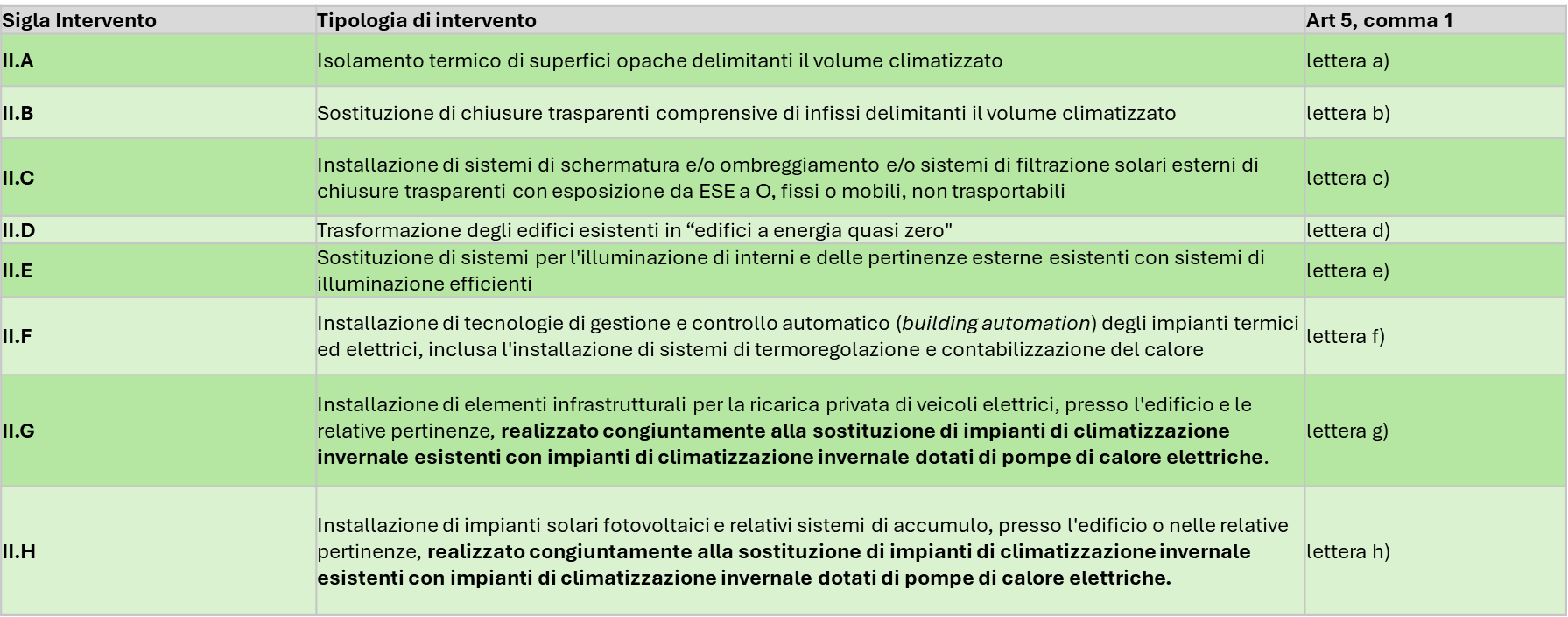

• Interventi di piccole dimensioni per l'incremento dell'efficienza energetica (Titolo II del decreto, art 5, comma 1)

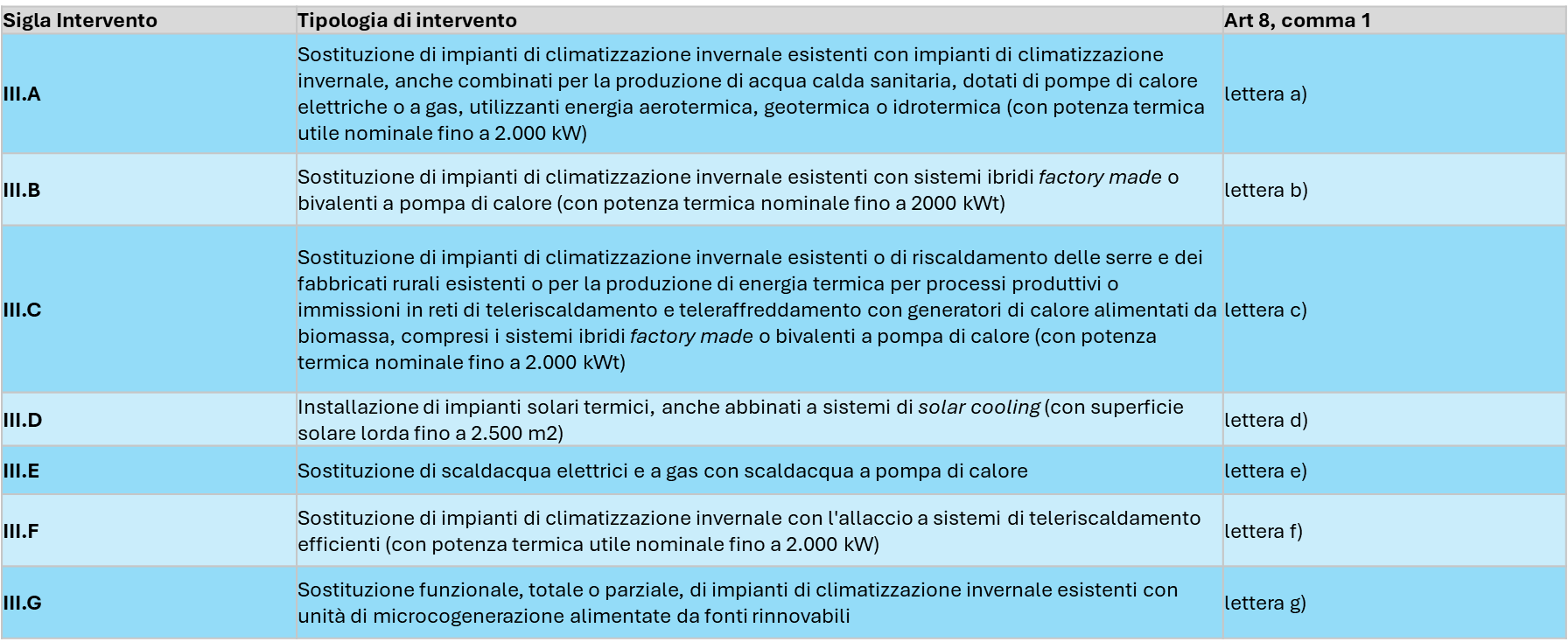

• Interventi di piccole dimensioni per la produzione di energia termica da fonti rinnovabili e di sistemi ad alta efficienza (Titolo III del decreto, art 8, comma 1)

Per accedere agli incentivi, l'edificio deve essere già accatastato ed essere dotato di un impianto di climatizzazione invernaleInterventi di piccole dimensioni per l'dell'efficienza energetica (Titolo II del decreto, art 5, comma 1):

Interventi di piccole dimensioni per la produzione di energia termica da fonti rinnovabili e di sistemi ad alta efficienza (Titolo III del decreto, art 8, comma 1):

-

Pompe di Calore (intervento 3A)

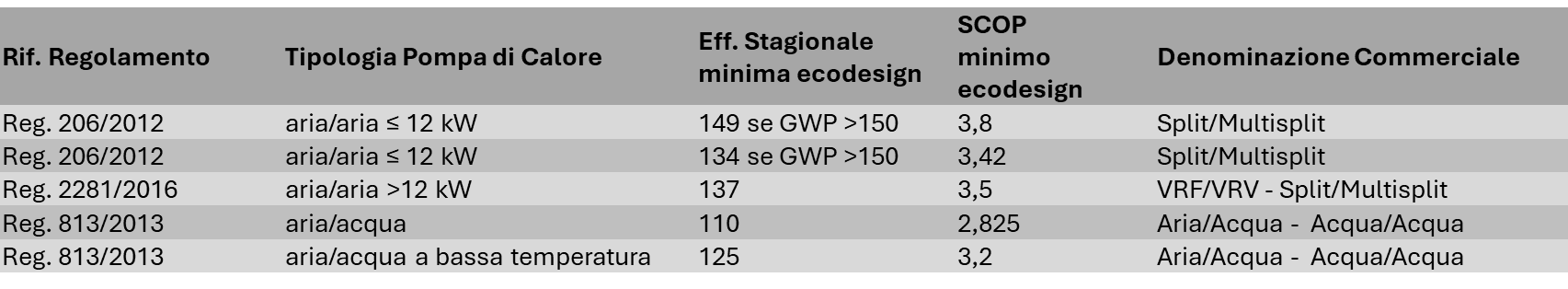

Il Conto Termico 3.0 permette la sostituzione, totale o parziale, di un impianto di climatizzazione invernale esistente con una pompa di calore fino a 2MWh che rispetti i requisiti del paragrafo 3.1 dell'allegato 1 del decreto. La pompa di calore in funzione della sua tipologia deve avere un'efficienza stagionale ηs ed uno SCOP pari o superiore ai requisiti di ecoprogettazione previsti nei regolamenti di prodotto ecodesign, calcolati in zona climatica “average” e stabiliti in funzione del tipo di prodotto e di applicazione.

In funzione dell'applicazione impiantistica a media-alta o bassa temperatura, la pompa di calore potrà godere di incentivi più o meno alti in funzione dei coefficienti di performance stagionali specifici. In particolare la bassa temperatura è identificata con impianti funzionanti a 35°C assimilabili a terminali tipo il pavimento radiante ed i ventilconvettori, mentre il riferimento a media-alta temperatura quelli funzionanti con temperature >= a 55°C, tipicamente radiatori, aerotermi, altro.

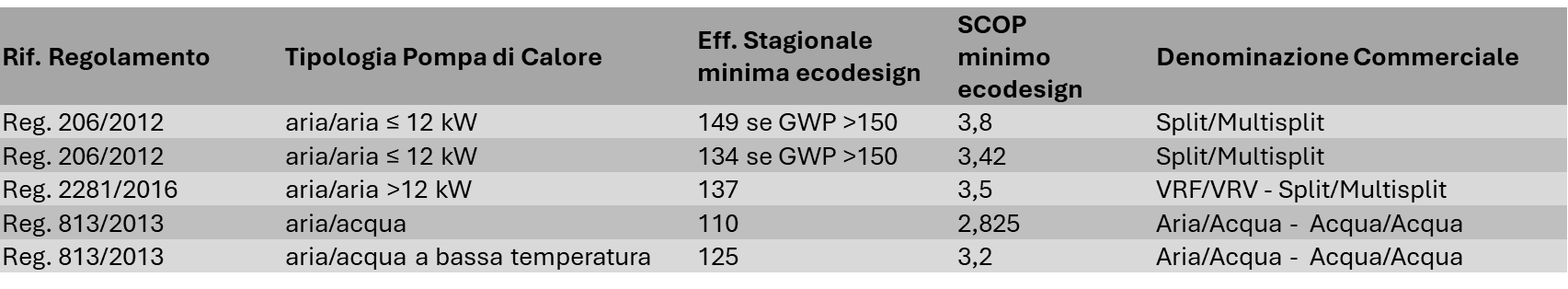

Sono ammessi interventi volti alla produzione di energia termica per la climatizzazione invernale eventualmente abbinati alla produzione di acqua calda sanitaria. Sono ammessi interventi volti, anche in parte, alla produzione di calore per processi industriali, artigianali, agricoli, per il riscaldamento di piscine o di componenti dei centri benessere.Requisiti prestazionali minimi gruppo funzionale a pompa di calore (paragrafo 3.1 allegato 1 del decreto)

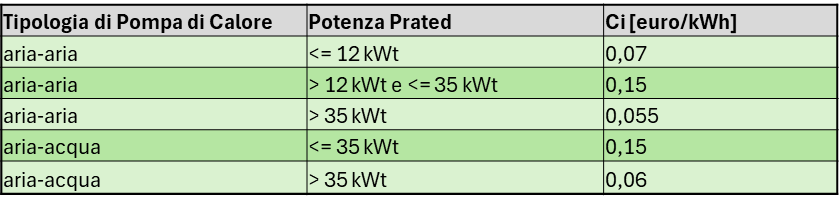

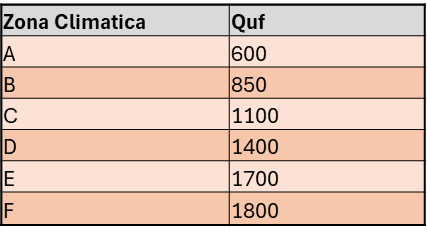

Il valore dell'incentivo per le pompe di calore elettriche, base di calcolo anche per l'incentivazione dei sistemi ibridi, oltre a dipendere dalla fascia climatica della località dell'intervento, prevede l'utilizzo di coefficienti di prestazione stagionali secondo la formula seguente:

Ia tot = Ei*Ci

Ei = Qu*[1-1/SCOP]*kp

Kp=ηs/ηs min ecodesign

Qu=Prated*Quf

Ia tot: incentivo totale annuo (da moltiplicare per le annualità definite a decreto, 2 per Prated <=35kW, 5 per quelle > 35kW)

Qu: energia incentivabile

Prated: potenza come definita nei regolamenti Ecodesign

Quf: coefficiente che tiene conto della fascia climatica

kp: coefficiente di performance della macchina (eff stagionale/eff stagionale min)

Ci: coefficiente di valorizzazione dell'energia ad esempio 0,150 euro/kWh per Pot <= 35kW, PDC aria-acqua

Generalità sull'intervento 3A:

•Installazione di valvole termostatiche, o altra regolazione di tipo modulante sulla portata, fatti salvi i casi in deroga quale ad esempio la temperatura media del fluido termovettore <=45°C

•Installazione di contabilizzazione individuale dell'energia termica utilizzata per interventi su impianti centralizzati

•Per interventi di potenza termica utile superiore a 200kW obbligatoria la contabilizzazione del calore e la comunicazione annua al GSE

•Per le pompe di calore splittate (UE+UI) del tipo "VRV-VRF", "split e multisplit" e con scambio interno ad acqua, è ammessa la sostituzione anche della sola unità esterna, mantenendo inalteraterati il rimanente circuito frigo e le unità interne anche se appartengono al generatore oggetto della sostituzione.

•Per interventi su un intero edificio di potenza termica utile superiore a 200kW obbligatoria APE ante-operam e APE post-operam

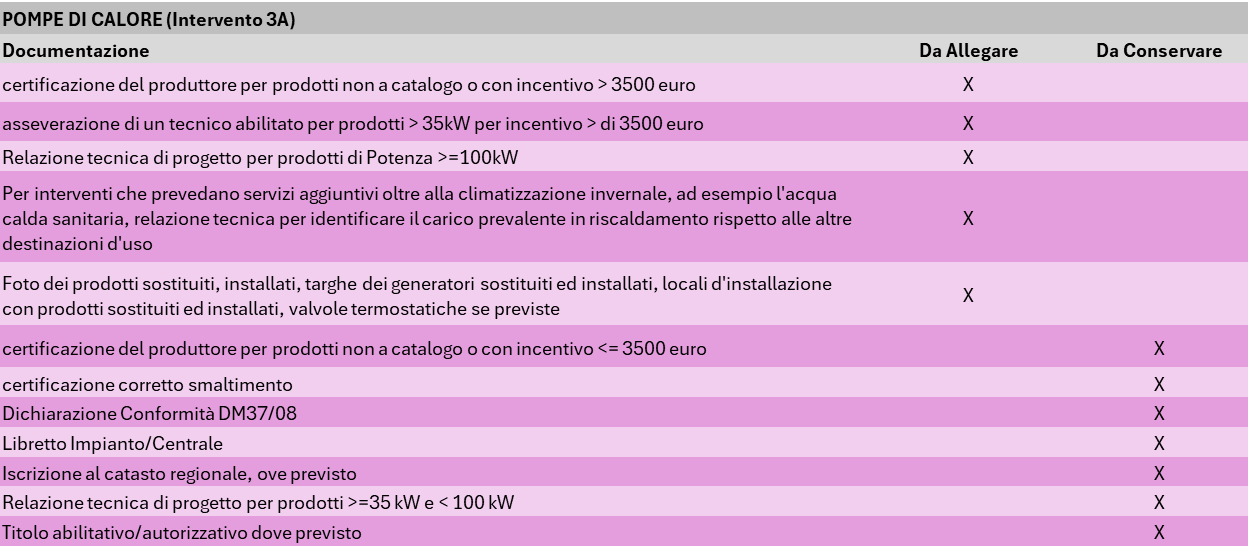

Documentazione relativa all'intervento 3A:

Di seguito tabellata un'estratto della documentazione, da allegare oda conservare, per la richiesta dell'incentivo. La tematica può essere approfondita consultando le regole applicative e relative FAQ del GSE Diagnosi Ante-Operam e APE Post-Operam per Prated >=200kWt per interventi su

interi edifici

Diagnosi Ante-Operam e APE Post-Operam per Prated >=200kWt per interventi su

interi edifici

-

Sistemi Ibridi (intervento 3B)

Il Conto Termico 3.0 allarga la platea dei sistemi ibridi richiamati nel Decreto all'art. 8 comma 1 lettera b) ai fini della sostituzione dell'impianto di climatizzazione invernale esistente proponendo più soluzioni:

• Sistema Ibrido Factory Made

• Sistema Bivalente, Pompa di Calore Bivalente

• Sistema Bivalente, Pompa di Calore ADD-ON

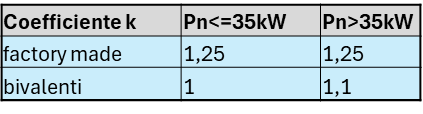

L'incentivo per i sistemi ibridi mantiene la base di calcolo prevista per le pompe di calore elettriche, moltiplicando l'incentivo per un coefficiente k in funzione del tipo di sistema ibrido

Ia tot = k*Ei*Ci

Ei = Qu*[1-1/SCOP]*kp

Kp=ηs/ηs min ecodesign

Qu=Prated*Quf

Ia tot: incentivo totale annuo (da moltiplicare per le annualità definite a decreto, 2 per Prated <=35kW, 5 per quelle > 35kW)

Qu: energia incentivabile

Prated: potenza come definita nei regolamenti Ecodesign

Quf: coefficiente che tiene conto della fascia climatica

kp: coefficiente di performance della macchina (eff stagionale/eff stagionale min)

Ci: coefficiente di valorizzazione dell'energia ad esempio 0,150 euro/kWh per Pot <= 35kW, PDC aria-acqua

k: è un coefficiente di valorizzazione discriminante la tipologia di ibrido

Sistema Ibrido Factory Made

E' rappresentato da 2 unità funzionali, a pompa di calore e caldaia a condensazione a gas (eventualmente anche generatore a biomassa) in una delle seguenti configurazioni:

a. un unico armadio, che integra totalmente sia il gruppo funzionale a combustione a condensazione che il gruppo funzionale a pompa di calore;

b. due unità distinte, una esterna costituita da moto condensante/compressore del gruppo funzionale a pompa di calore e un’altra interna contenente sia il gruppo funzionale a condensazione che una parte dei componenti del gruppo funzionale a pompa di calore;

c. due generatori/gruppi funzionali distinti, assemblati dal fabbricante con logiche di gestione efficiente, denominati dal medesimo: gruppo funzionale a pompa di calore e gruppo funzionale a condensazione;

Il sistema Ibrido Factory Made deve avere un rapporto tra le potenze, la potenza nominale utile totale in riscaldamento del gruppo funzionale a pompa di calore e la potenza termica utile totale del gruppo funzionale a condensazione, minore o uguale a 0,5

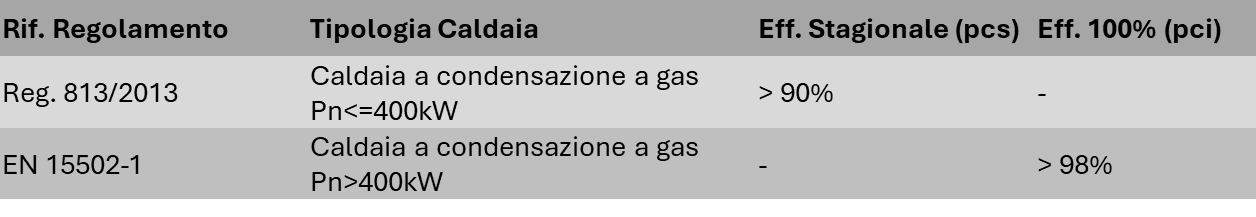

Sia la pompa di calore che il gruppo funzionale a condensazione devono rispettare i requisiti tecnici previsti nell'allegato 1 del decreto al capitolo 3.1 ed i requisiti espressi in tab. 6 sempre nell'allegato 1 del decreto. Sostanzialmente la caldaia a condensazione deve essere in classe A e la pompa di calore in funzione della sua tipologia deve avere un'efficienza stagionale ed uno SCOP pari o superiore ai requisiti di ecoprogettazione previsti nei regolamenti di prodotto ecodesign, calcolati in zona climatica “average” e stabiliti in funzione del tipo di prodotto e di applicazione.Requisiti prestazionali minimi gruppo funzionale a pompa di calore (paragrafo 3.1 allegato 1 del decreto)

Requisiti prestazionali minimi Gruppo funzionale a condensazione (tab. 6 allegato 1 del decreto)

L'incentivo previsto per i sistemi ibridi factory made è il medesimo previsto per la pompa di calore, moltiplicato per un coefficiente k=1,25 indipendentemente dalla potenza del gruppo funzionale a condensazione (caldaia).

Sistema Bivalente, Pompa di Calore ADD-ON

E' rappresentato dall'integrazione di una pompa di calore (requisiti capitolo 3.1 allegato 1) su una caldaia a condensazione a gas esistente (requisiti di tab.6 allegato 1), con meno di 5 anni di vita. E' un caso in cui integriamo senza dover smaltire la caldaia esistente. I 5 anni di vita si riferiscono o alla produzione o alla messa in servizio del generatore, in funzione del dato disponibile.

La pompa di calore ADD-ON, in un sistema ibrido bivalente, non prevede un rapporto di potenza come per il factory made bensì:

•Se l'impianto è autonomo, una termoregolazione classe V,VI,VII o VIII

•Se l'impianto è centralizzato, una termoregolazione con controllo sulla Tmandata e/o Tritorno e Testerna

•Il Fabbricante della pompa di calore dichiara la compatibiltà tra caldaia (lista caldaie) e la propria pompa di calore indicando le caratteristiche tecniche minime del generatore secondario (caldaia) affinchè le 2 tecnologie possano interagire.

•Il sistema di regolazione e controllo deve favorire l'uso della pompa di calore

•Se il fabbricante della pompa di calore è diverso dal fabbricante della caldaia il sistema deve essere asseverato da un tecnico abilitato che ne garantisca (compatibilità con l'impianto esistente, dialogo tra le 2 componenti, sicurezza dell'impianto e la relazione tecnica prevista dal DM 26/20215 e sue modificazioni)

Le pompe di calore utilizzabili nei sistemi ADD-ON sono esclusivamente del tipo aria-acqua fatte salvo quelle applicazioni su edifici soggetti a vincoli architettonici dove è ammessa anche la tipologia aria-aria.

L'incentivo è il medesimo previsto per la pompa di calore, indipendentemente dal tipo di caldaia.

Qualora il fornitore della caldaia esistente e della pompa di calore aggiunta sia il medesimo, e la combinazione specifica rispetti i requisiti dei sistemi ibridi factory made, l'incentivo è il medesimo previsto per la configurazione factory made (in attesa di chiarimento dal GSE). Diversamente, potrà essere maggiorato del 10% il relazione al valore dell'incentivo previsto per la pompa di calore solo se la potenza di combustione della caldaia risulta > 35kW

Sistema Bivalente, Pompa di Calore Bivalente

Sempre all'interno della famiglia dei sistemi ibridi, troviamo anche le Pompe di Calore Bivalenti ovvero sistemi composti da un'unità funzionale a condensazione a gas (requisiti di tab.6 allegato 1) ed una pompa di calore (requisiti capitolo 3.1 allegato 1).

La pompa di calore bivalente, in un sistema ibrido bivalente, non prevede un rapporto di potenza come per il factory made bensì:

•La pompa di calore assolve alle funzioni del generatore sostituito, di riscaldamento e se prevista di ACS

•Se l'impianto è autonomo, una termoregolazione classe V,VI,VII o VIII

•Se l'impianto è centralizzato, una termoregolazione con controllo sulla Tmandata e/o Tritorno e Testerna

•Il Fabbricante della pompa di calore dichiara la compatibiltà tra caldaia (lista caldaie) e la propria pompa di calore indicando le caratteristiche tecniche minime del generatore secondario (caldaia) affinchè le 2 tecnologie possano interagire.

•Il sistema di regolazione e controllo deve favorire l'uso della pompa di calore

•Se il fabbricante della pompa di calore è diverso dal fabbricante della caldaia il sistema deve essere asseverato da un tecnico abilitato che ne garantisca (compatibilità con l'impianto esistente, dialogo tra le 2 componenti, sicurezza dell'impianto e la relazione tecnica prevista dal DM 26/20215 e sue modificazioni)

L'incentivo è il medesimo previsto per la pompa di calore, indipendentemente dal tipo di caldaia.

Diversamente, potrà essere maggiorato del 10% il relazione al valore dell'incentivo previsto per la pompa di calore solo se la potenza di combustione della caldaia risulta > 35kW

Generalità sull'intervento 3B:

•Installazione di valvole termostatiche, o altra regolazione di tipo modulante sulla portata, fatti salvi i casi in deroga quale ad esempio la temperatura media del fluido termovettore <=45°C

•Installazione di contabilizzazione individuale dell'energia termica utilizzata per interventi su impianti centralizzati

•Per interventi di potenza termica utile superiore a 200kW obbligatoria la contabilizzazione del calore e la comunicazione annua al GSE

•Per interventi su un intero edificio di potenza termica utile superiore a 200kW obbligatoria APE ante-operam e APE post-operam

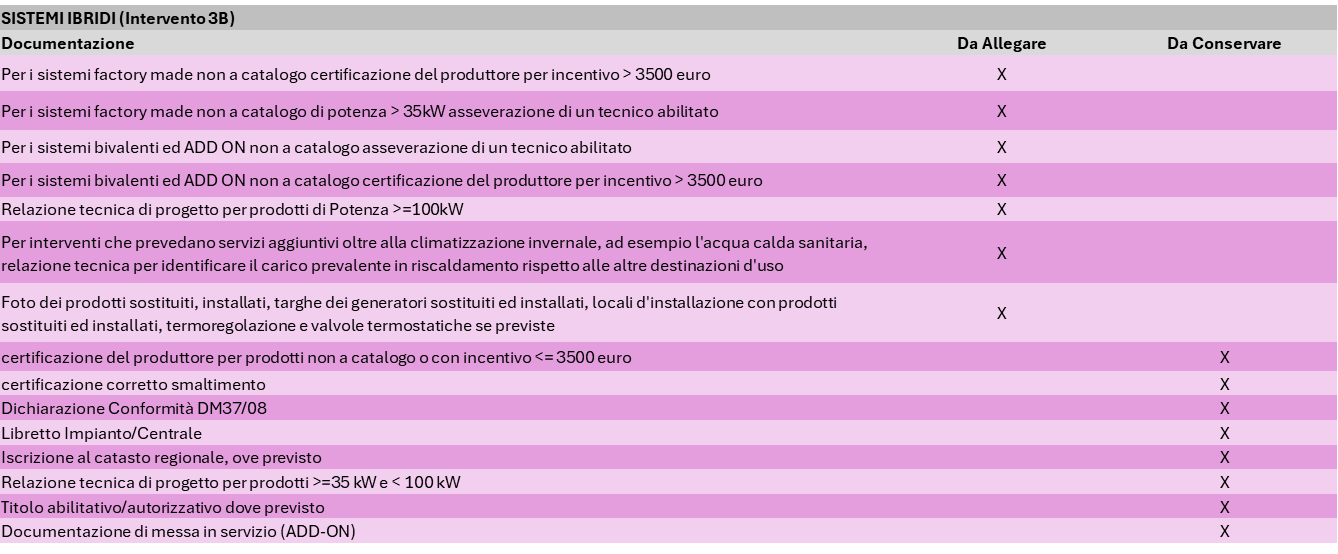

Documentazione relativa all'intervento 3B:

Di seguito tabellata un'estratto della documentazione, da allegare o da conservare, per la richiesta dell'incentivo. La tematica può essere approfondita consultando le regole applicative e relative FAQ del GSE

-

Solare Termico (intervento 3D)

Il Conto Termico 3.0 prevede l'installazione di impianti solari termici con superficie solare lorda fino a 2.500 m2. L’intervento incentivabile consiste nell’installazione di collettori solari termici per la produzione di acqua calda sanitaria e/o ad integrazione dell’impianto di climatizzazione invernale, anche abbinati a sistemi di solar cooling. Sono, inoltre, incentivate installazioni per la produzione di energia termica per processi produttivi o per il riscaldamento di piscine o di componenti dei centri benessere.

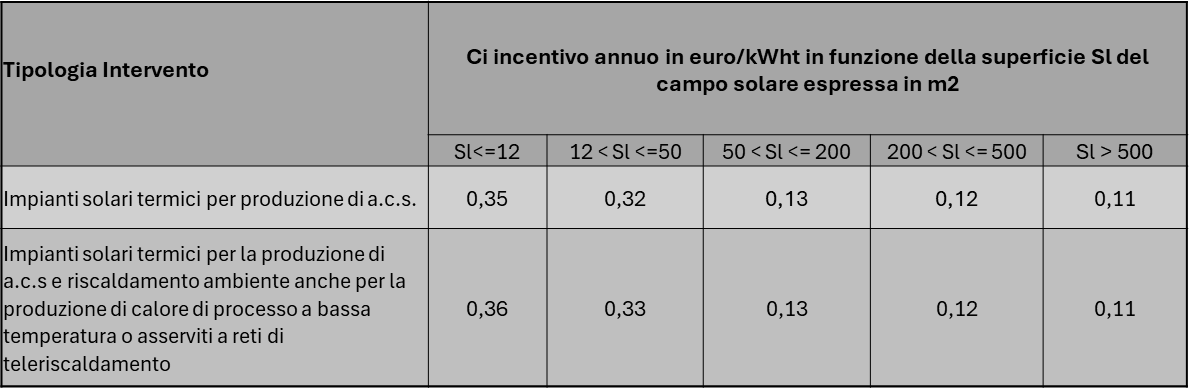

Il valore dell'incentivo è calcolabile secondo la seguente formula:

Ia tot = Ci*Qu*Sl

Ia tot: incentivo totale annuo (da moltiplicare per le annualità definite a decreto, 2 per Sl <=50m2, 5 per quelle > 50m2)

Qu: l'energia termica prodotta per unità di superficie kWht/m2 (il calcolo dipende dal tipo di pannello/sistema)

Ci: coefficiente di valorizzazione dell'energia termica prodotta in funzione della tipologia di applicazione e della metratura del campo solare

Affinchè possa essere riconosciuto l'incentivo devono essere soddisfatti i requisiti previsti all'Allegato 1 del decreto tra cui:

• Collettori solari o Sistema (per impianti solari factory made UNI EN 12976-2) certificati Solar keymark

• Producibilità dei collettori piani in relazione all'area lorda Ag con riferimento alla località Wuzburg ed una Tm=50°C > 300kWht/m2 anno

• Producibilità per impianti factory made in relazione all'area di apertura Aa con riferimento alla località Wuzburg ed al valore di carico giornaliero più vicino alla taglia di accumulo del sistema factory made > 400kWht/m2 anno

• Garanzia collettori solari e bollitori 5 anni, componenti elettrici/elettronici ed accessori 2 anni

• Per impianti > 100m2, obbligatoria la contabilizzazione del calore e comunicazione al GSE

• Se l'impianto solare è destinato anche parzialmente alla copertura dell'impianto di riscaldamento, valvole termostatiche laddove possibile con Tm fluido termovettore > 45°C

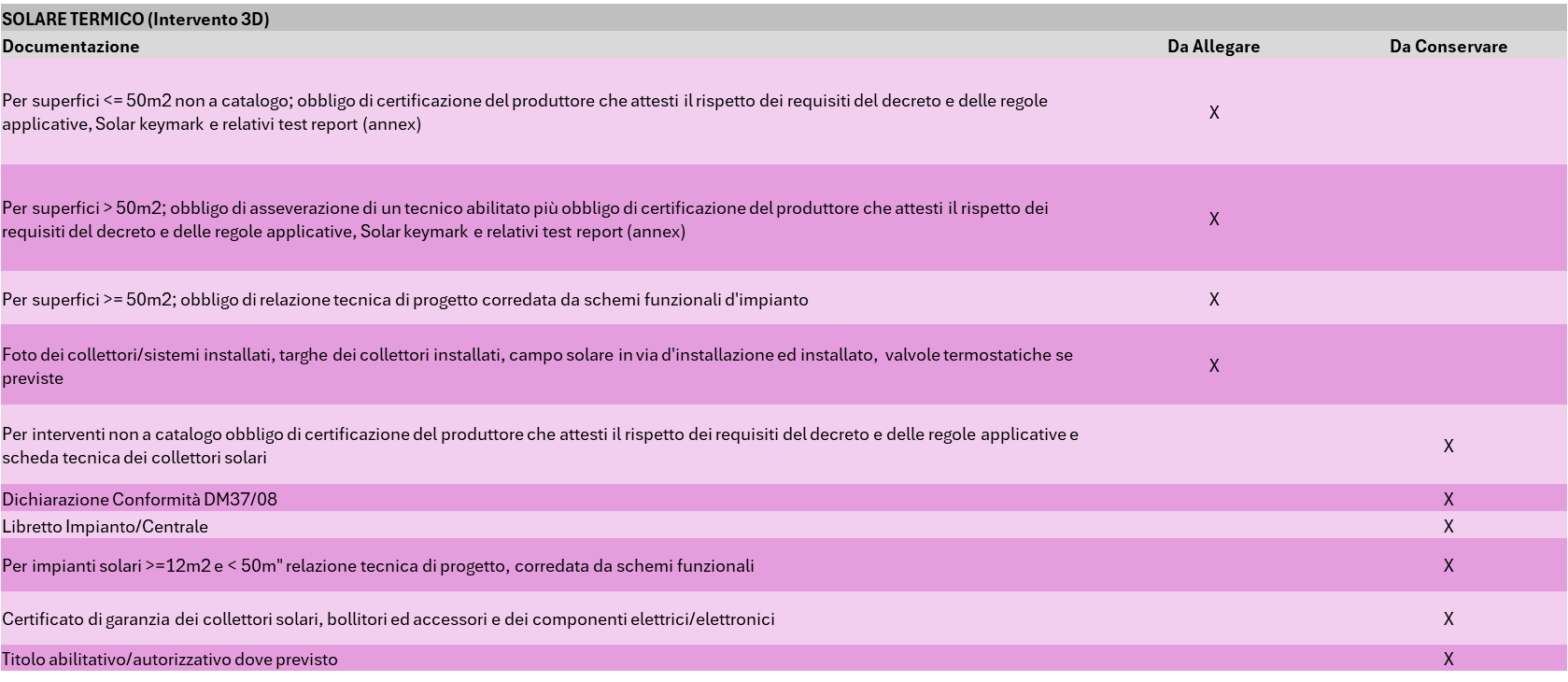

Documentazione relativa all'intervento 3D:

Di seguito tabellata un'estratto della documentazione, da allegare o da conservare, per la richiesta dell'incentivo. La tematica può essere approfondita consultando le regole applicative e relative FAQ del GSE

-

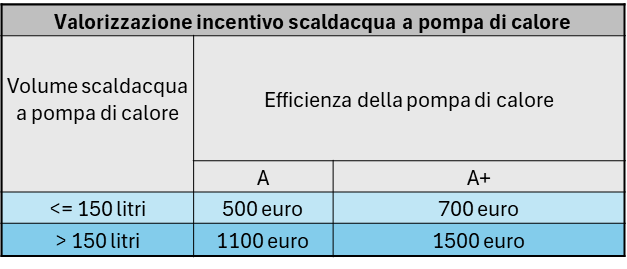

Gli scaldacqua a pompa di calore come sostituzione di scaldacqua esistenti

Il Conto Termico 3.0 prevede la sostituzione di scaldacqua elettrici o a gas con scaldacqua a pompa di calore

Per accedere all'incentivo lo scaldacqua a pompa di calore deve essere di classe energetica A o superiore secondo il Regolamento Europeo 812/2013. Il valore dell'incentivo dipende dall'effettiva classe energetica e dal litraggio dello scaldacqua

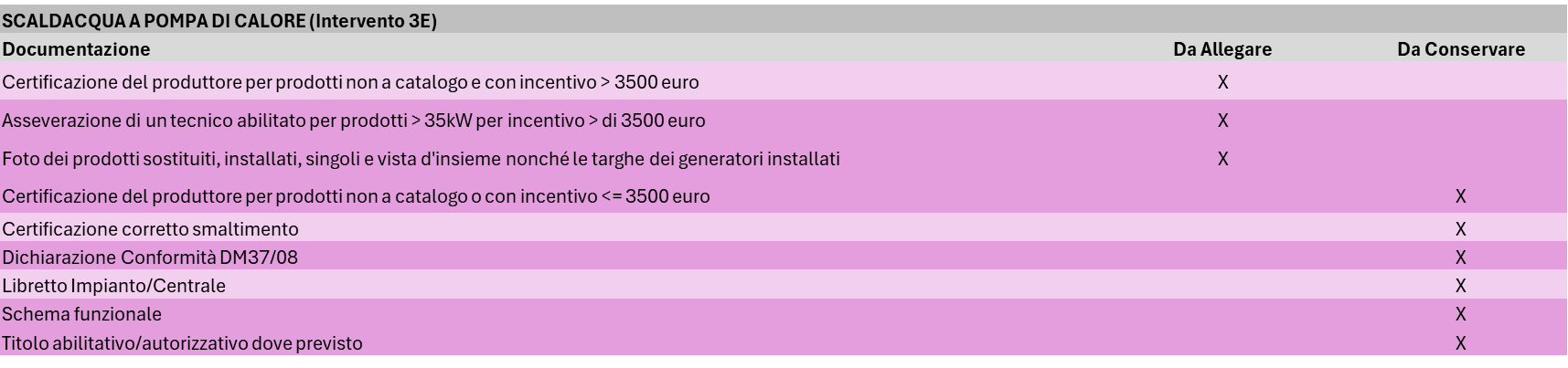

Documentazione relativa all'intervento 3E:

Di seguito tabellata un'estratto della documentazione, da allegare o da conservare, per la richiesta dell'incentivo. La tematica può essere approfondita consultando le regole applicative e relative FAQ del GSE

-

Erogazione dell'incentivo

Gli importi dell’incentivo sono erogati entro l’ultimo giorno del mese successivo a quello della fine del bimestre in cui ricade la data della comunicazione dell'ammissione agli incentivi da parte del GSE al Soggetto Responsabile (data di perfezionamento della Scheda-Contratto). Per importi fino a 15.000 euro è prevista dall'art. 11, comma 4 del Decreto l’erogazione dell’incentivo in un’unica rata. Gli importi superiori a tale soglia sono erogati in rate annuali costanti per la durata definita nella tabella seguente in funzione dell'intervento.

In presenza di multi-intervento, qualora l'incentivo sia maggiore di 15000 euro, l'annualità di riferimento sarà la maggiore prevista per i singoli interventi.

Per gli interventi realizzati dalla PA e dagli ETS, anche per il tramite di ESCO o degli altri soggetti abilitati, che si avvalgono della procedura di accesso diretto, è prevista l’erogazione in un’unica rata anche per incentivi di importo superiore a 15.000 euro.

Per gli interventi realizzati dagli ETS economici, l’erogazione in un’unica rata anche per incentivi di importo superiore a 15.000 euro è possibile esclusivamente per gli interventi del Titolo III. Per tali soggetti, in presenza di multi-intervento con combinazione di interventi del Titolo II (su edifici ricadenti nell’ambito terziario) e del Titolo III, l’erogazione di incentivi di importo superiore a 15.000 euro è effettuata con multi-rata e uniformata alla durata massima prevista dagli interventi del Titolo II

-

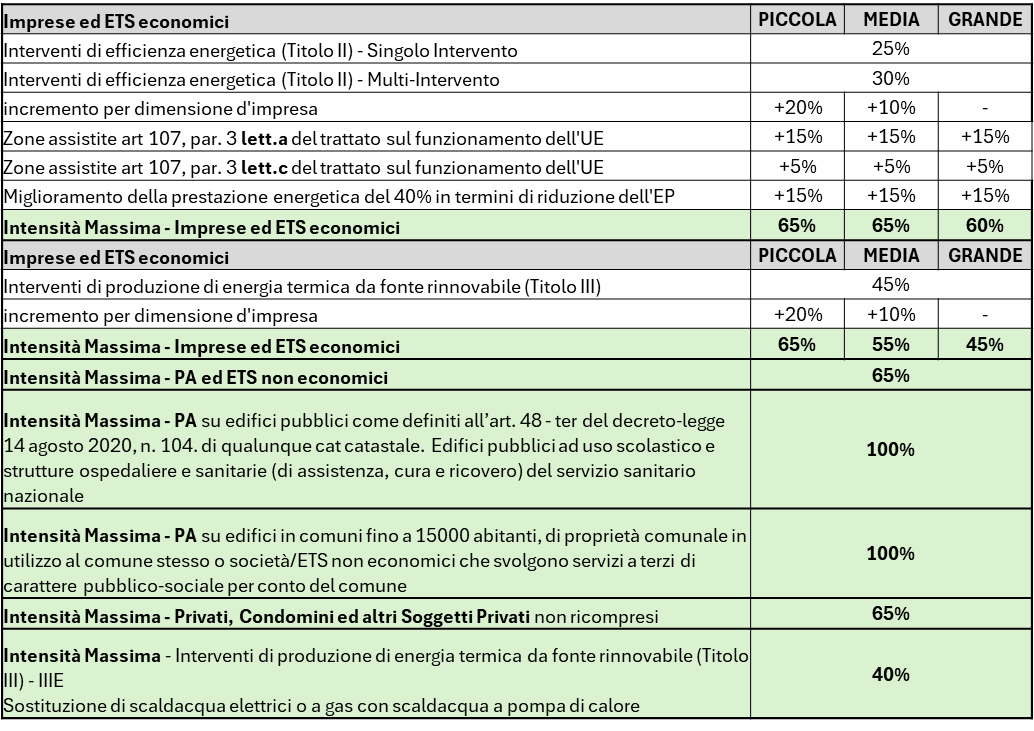

Percentuale massima di incentivazione

L'intensità massima di incentivazione da applicare alla spesa ammissibile all'intervento, dipende dall'intervento e dal soggetto ammesso all'incentivo.

Spesa ammissibile all'intervento: sono le spese definite ammissibili dal decreto su cui verificare l'intensità massima dell'incentivo. E' comprensiva d'IVA laddove essa costituisce un costo, ad esempio nel caso delle persone fisiche

Incentivo: valore economico riconosciuto in funzione del calcolo definito a decreto per quell'intervento

Intensità Massima dell'incentivo: valore max percentuale sulla spesa ammissibile non superabile dall'incentivo

Esempio:

Spesa ammissibile all'intervento: 10000 euro iva inclusa

Incentivo: 7000 euro

Intensità Massima dell'incentivo: 65%

Incentivo pagato al lordo della trattenuta del GSE: 6500 euro

-

Spese ammissibili

Il Conto Termico 3.0 prevede per ciascun intervento delle cosidette "spese ammissibili". Tali spese sono il riferimento su cui verificare che l'incentivo non superi l'incentivazione massima prevista per quell'intervento o per quel Soggetto.

Tra le spese ammissibili, da verificare nel dettaglio all'interno delle Regole Applicative per ciascun intervento, troviamo in generale:

• smontaggio e la dismissione dell'impianto esistente

• fornitura (incluso trasporto) e posa in opera di tutte le apparecchiature termiche, meccaniche, elettriche ed elettroniche, delle opere idrauliche e murarie necessarie per la sostituzione o l'installazione a regola d’arte dell’impianto di produzione

• spese professionali legate alla realizzazione dell'intervento

• sistemi di contabilizzazione del calore laddove previsti dal decreto, il libretto d'impianto, i sistemi di trattamento acqua, i dispositivi di controllo e regolazione e i sistemi di emissione

L'IVA rientrerà nelle spese ammissibili solo laddove costituisca un costo per il soggetto responsabile

-

Requisiti specifici per le imprese

Quando il soggetto ammesso all'incentivo, sia un'impresa, le disposizioni del decreto trovano applicazione solo se compatibili con quelle specifiche al Titolo V del decreto stesso. Gli ETS che svolgono attività di carattere economico sono equiparati alle imprese, seguendo pertanto le medesime disposizioni.

Per Impresa intendiamo qualsiasi entità che eserciti un’attività economica, iscritta al registro delle imprese, indipendentemente dalla forma giuridica, dalle modalità di finanziamento e dal perseguimento di uno scopo di lucro. Sono considerate imprese, entità che svolgono un'attività artigianale o altre attività a titolo individuale o familiare, le aziende agricole, le imprese operanti nel settore forestale, le società di persone o le associazioni che esercitano regolarmente un'attività economica. Tra le imprese sono incluse anche quelle costituite in forma aggregata, quali a titolo esemplificativo ma non esaustivo, le associazioni temporanee di impresa, ATI, i raggruppamenti di imprese, le società di scopo ed i consorzi.

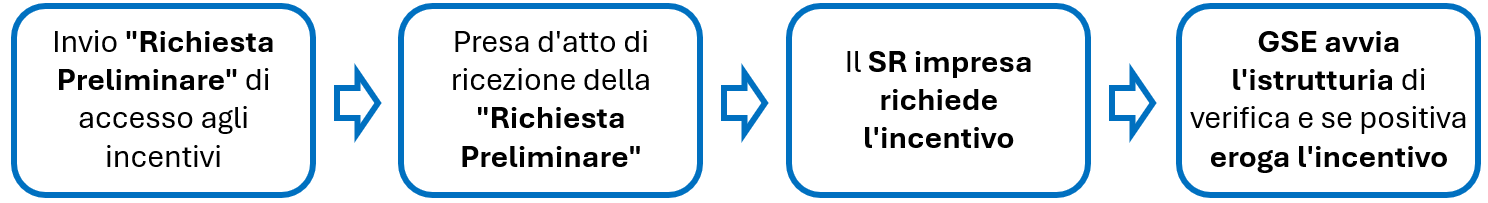

Il Titolo V prevede per le imprese specifiche disposizioni:

- Per formalizzare la richiesta di incentivo le imprese, prima dell'avvio dei lavori, hanno l'obbligo di effettuare la "Richiesta preliminare" di accesso agli incentivi" sul Portaltermico attraverso il modello 4. Il GSE risponderà via PEC attraverso una presa d'atto di ricezione della "Richiesta Preliminare". In tale richiesta, che NON costituisce una prenotazione dell'incentivo, dovrà essere presente•Denominazione/ragione sociale e categoria d'impresa (micro, piccola, media o grande) definibile secondo i criteri descritti nella Raccomandazione della Commissione Europea n. 361 del 6.5.2003 e nel D.M. 18 aprile 2005.

•Data di inizio e previsione di fine lavori

•L'ubicazione del progetto con i dati dell'edificio

•L'elenco dei costi del progetto, indicando sia le spese ammissibili che le non ammissibili

•La tipologia d'aiuto (sovvenzione, prestito, garanzia, anticipo rimborsabile, apporto di capitale o altro) e l’importo del finanziamento pubblico necessario per il progetto.

- In relazione agli interventi di efficientamento energetico del Titolo II, art 5, sono ammessi all'incentivo solo quelli in grado di ridurre domanda di energia primaria del 10% rispetto alla configurazione ante-operam e del 20% nel caso di multi-intervento. La verifica di riduzione è fatta attraverso gli APE ante e post-operam.

- Non possono essere ammessi agli incentivi per le imprese gli interventi che prevedono l’installazione di apparecchiature energetiche alimentate a combustibili fossili, compreso il gas naturale.

- Per gli Interventi di efficienza energetica (art.5) l'incentivo max per le imprese è del 25% (30% se multintervento) sul valore delle spese ammissibili per l'intervento. La percentuale può essere aumentata in funzione di altri aspetti quali:

+ 20% se piccola impresa (fatt fino a 10ML), 10% se media impresa.

+ 15% se zona Campania, Puglia, Basilicata, Calabria, Sicilia, Sardegna e Molise

+ 5% se zone C come definite nella "Carta degli Aiuti a finalità regionale"

+ 15% se riduzione di Energia Primaria >= 40%

- Interventi con produzione di energia da fonti rinnovabili (art.8) l'incentivo max per le imprese è del 45% sul valore delle spese ammissibili per l'intervento. Tale valore è aumentabile in funzione della tipologia d'impresa, + 20% per piccole imprese, +10% per medie imprese

- I fondi destinati all'incentivazione Conto Termico 3.0 destinati alle imprese ammontano a max 150ML euro (30ML euro per singola impresa)La definizione della tipologia di Impresa passa dalla verifica di almeno 2 dei 3 requisiti espressi

-

Mandato irrevocabile all'incasso

La possibilità di conferire a terzi l'incasso dell'incentivo netto riconosciuto dal GSE. Ciò permette di vedersi "scontare" in fattura il valore dell'incentivo netto da parte dell'esecutore dell'intervento, a fronte del conferimento a suo carico del mandato irrevocabile all'incasso dell'incentivo scontato.

Se il valore dell'intervento per una persona fisica corrisponde a 10000 euro iva inclusa e l'incentivo netto (detratta la trattenuta del gse) previsto per l'interverto specifico ammonta a 5000 euro, la persona fisica potrà pagare l'intervento al netto dell'incentivo ovvero 5000 euro (iva inclusa) conferendo all'esecutore dell'intervento, che gli ha scontato l'incentivo, il mandato irrevocabile per l'incasso dell'incentivo di 5000 euro al suo posto.

Per sfruttare il mandato irrevocabile all'incasso :

- la richiesta d'incentivo deve essere effettuata in forma diretta (no prenotazione)

- il mandato deve riferirsi alla totalità dei crediti (incentivo netto totale)

- il mandato deve essere conferito ad un unico soggetto installatore/fornitore (non può essere frazionato)

- per conferire il mandato va usato il modello standard disponibile sul portaltermico

- il mandato deve includere le coordinate bancarie dell'installatore/fornitore a cui è rivolto

- la somma dei bonifici e dell'incentivo netto riportato sul mandato deve corrispondere all'importo presente in fattura

Una ESCO o un altro soggetto privato selezionato dalla PA nell'ambito di un paternariato-pubblico-privato (PPP) che si qualifichi come Soggetto Responsabile, per conto di un altro soggetto/PA non può usufruire del mandato irrevocabile all'incasso

-

Come effettuare i bonifici per l'accesso diretto all'incentivo

Ai fini dell’ammissione all’incentivo è necessario produrre copia delle fatture attestanti il costo sostenuto e della ricevuta del bonifico ordinario bancario o postale con cui tali spese sono state pagate, fatta eccezione per casi specifici in presenza di contratti di prestazioni energetica, di PPP o di servizio energia tra le parti interessate.

In caso di multi-intervento è necessario che sia data evidenza in fattura dell’importo relativo a ciascun intervento

Le fatture devono prevedere:

- intestazione al Soggetto Responsabile

- riferimento al decreto D.M. 7 Agosto 2025

- descrizione dell'intervento/i (con i prodotti installati)

- P.IVA dell'emittente fattura, beneficiario del pagamento ed il nominativo del Soggetto Responsabile compreso CF e/o P.IVA

La causale del bonifico ordinario, effettuato dal Soggetto Responsabile o dal cointestatario del conto corrente riconducibile al Soggetto Responsabile, deve indicare:

“(rif. Decreto) [D.M. 7 agosto 2025] + (rif. fattura) [FATTURA N. xx/202x] + (Codice Fiscale Soggetto Responsabile) [SR XXXYYY99Z991Z999Y ] + (Codice Fiscale/Partita IVA/Identificativo fiscale beneficiario) [BENEFICIARIO V XXXYYY99Z991Z999Y ]”

In caso di finanziamento tramite terzi (es. il credito al consumo tramite società finanziaria), la causale del bonifico deve riportare i riferimenti del Soggetto Responsabile (nominativo e Partita IVA e/o codice fiscale)

L’indicazione, nella ricevuta di pagamento, a riferimenti riguardanti disposizioni normative inerenti ad altri incentivi statali, determina la decadenza dal diritto agli incentivi. NON UTILIZZARE modelli standard di bonifico che fanno riferimento alle detrazioni fiscali per la riqualificazione energetica o per la ristrutturazione edilizia (50% - 36%)

-

Trattenuta GSE

Ai fini della copertura dei costi sostenuti per lo svolgimento dell’attività di verifica tecnico-amministrativa, dei controlli e, più in generale, di tutte le attività finalizzate al riconoscimento degli incentivi svolte dal GSE, il Soggetto Responsabile è tenuto a corrispondere un importo calcolato in misura pari all’1% del valore del contributo totale riconosciuto, con un massimale pari a 250 € di imponibile.

Il contributo è trattenuto dal pagamento dell’incentivo, nella prima rata capiente disponibile ed eventualmente nelle successive.

Il GSE rende disponibile a ciascun Soggetto Beneficiario la fattura relativa ai corrispettivi a copertura dei costi del GSE, i cui importi sono maggiorati dell’aliquota IVA, se dovuta.

-

Dichiarazione di Conformità e "Certificazione FER"

Ai fini dell'ottenimento dell'incentivo, è obbligatorio allegare, oltre ai documenti specifici dell'intervento, anche la dichiarazione di conformità dell’impianto, ove prevista, ai sensi del DM 37/08, redatta da un installatore o dalla ditta esecutrice dell’impianto avente i requisiti professionali di cui all’art. 15 del D.Lgs. 28/11 e sue modificazioni ovvero anche la "Certificazione FER".

Pertanto l'installatore che non sia in regola con la "Certificazione FER" in quanto non la possieda o risulti scaduta, dovrà provvedere a regolarizzarsi evitando così il rischio che l'incentivo per il suo cliente possa essere negato.

Se non sei in regola con la Certificazione FER, ti aiutiamo noi "Certificazione FER"

Se non l'hai mai conseguita, chiedi alla tua Camera di Commercio quale corso effettuare per regolarizzarti, l'aggiornamento FER per operatori termoidraulici (16h in FAD), per operatori elettrici (16h in FAD), entrambi (24h in FAD) oppure il corso completo da 80h (quest'ultimo non gestito da Ferroli Spa).

La Certificazione FER per operatori termoidraulici è obbligatoria per installare Pompe di Calore, Sistemi Ibridi, Biomassa, Solare Termico, Scaldacqua a pompa di calore

La Certificazione FER per operatori elettrici è obbligatoria per installare Fotovoltaico

Oggi, l'evidenza della certificazione FER è riscontrabile in Visura Camerale

-

Calcola il valore dell'incentivo

Clicca sul link e calcola il valore potenziale del tuo incentivo Conto Termico 3.0 (per Soggetti Privati diversi da Imprese ed ETS economici)

Incentivo Conto Termico 3.0

-

Approfondimenti

DETRAZIONI FISCALI – ECOBONUS e BONUS CASA

Anche per il 2026, confermati dalla Legge di Bolancio, avremo a disposizione alcuni "Bonus" attraverso le Detrazioni Fiscali, tra cui l'ECOBONUS ed il BONUS CASA. Le aliquote sono state stabilizzate per entrambi i bonus al 50% per l'abitazione principale (prima casa) ed al 36% per le altre proprietà (ed esempio la seconda casa). A partire dal 1° Gennaio 2027 le aliquote passeranno al 36% per l'abitazione principale ed al 30% per le altre. Il 30% diventerà l'aliquota unica stabilizzata a partire dal 1° Gennaio 2028.

L'ecobonus, oltre alla detrazione fiscale riconosciuta sia a soggetti irpef che ires, permette di efficientare gli impianti esistenti con tecnologie alimentate a fonti rinnovabili in grado di avere un impatto diretto ed immediato sulla riduzione dei consumi sostituendo ad esempio l'impianto di climatizzazione invernale esistente con un sistema ibrido o un sistema a pompa di calore. L'importo massimo della detrazione dipende dall'intervento effettuato ad esempio 30000 euro per la sostituzione di una caldaia esistente con una pompa di calore o un sistema ibrido.

Il bonus casa, solo per soggetti irpef, prevede la detraibilità del 50% (abitazione principale) fino ad un importo massimo dei lavori di 96.000 euro per ciascuna unità immobiliare, per interventi di ristrutturazione edilizia o finalizzati al risparmio energetico di singole unità abitative e su parti comuni condominiali esistenti, in regime di manutenzione ordinaria o straordinaria a seconda dell'intervento.

Il valore della detrazione fiscale viene rimborsato in 10 annualità di pari importo.

Oltre ai bonus sopra citati per il 2026 rimangono attive altre detrazioni fiscali quali "Superbonus" solo per immobili nei "Crateri Sismici" e Sisma Bonus, per la messa in sicurezza antisismica degli immobili esistenti con le medesime aliquote e valore max della detrazione del "Bonus Casa".

Anche per il 2026 la sostituzione di un impianto di climatizzazione invernale con caldaie, seppur a condensazione in classe A, NON potrà essere incentivata o portata in detrazione.

Contattaci all' 800 229900 o scrivici a sportelloincentivi@ferroli.com

Se hai bisogno ti indicheremo noi un installatore di nostra fiducia per efficientare i tuoi impianti!